Private Vermögensverwaltung „Made in Sachsen”

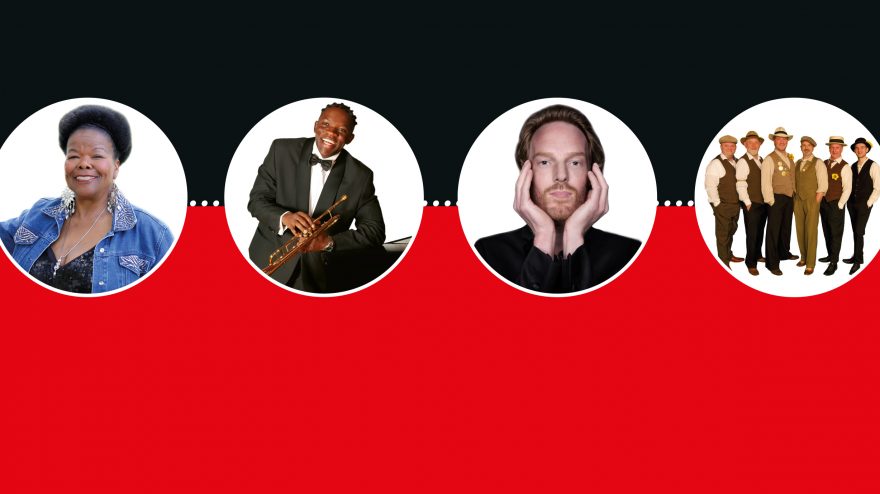

Worin liegt der Unterschied zwischen einem Vermögensverwalter und einem angestellten Bankberater? Welchen Zweck hat Vermögensverwaltung? Für wen lohnt sie sich überhaupt, und woran erkennt man eine gute Vermögensverwaltung? Antworten auf diese und weitere Fragen geben Marco Rumpf, Lutz Hering, Thomas Kettmann und Thomas Schwarzbach von der 1998 gegründeten DRH Vermögensverwaltung GmbH mit Standorten in Dresden und Zwickau im Experten-Interview.

Was unterscheidet Vermögensverwaltung von Vermögens- oder Bankberatung?

Marco Rumpf: Da gibt es einen Riesenunterschied, der vielen gar nicht richtig bewusst ist. Der Berater bietet einzelne Finanzprodukte an, ein Vermögensverwalter hingegen kümmert sich komplett um Überwachung und Verwaltung des Vermögens mit dem Ziel, es kontinuierlich zu steigern. Ein Vermögens- oder Anlagenberater lebt in der Regel von der Provision für die Produkte, die er seinem Kunden empfiehlt, sprich: verkauft. Das Problem dabei ist, dass die meisten Berater an eine Bank oder bestimmte Anlagen und Finanzprodukte gebunden sind. Sie machen quasi die Schublade auf und ziehen eins von zehn Produkten heraus – auch wenn es eigentlich Lösungen bedarf, die für diesen speziellen Kunden besser geeignet wären. Hinzu kommt ein Interessenkonflikt: Durch die Bezahlung über die Provision könnte der Berater in die Versuchung geraten, dem Kunden das Finanzprodukt zu empfehlen, das der Bank die höhere Provision einbringt – unabhängig von den Interessen des Kunden.

Marco Rumpf: »Ein Vermögensberater hat in der Regel ein paar feste Produkte im Portfolio. Er macht quasi die Schublade auf und zieht eins von zehn Produkten raus. Wir hingegen haben keine standardisierten Lösungen und sind auch nicht an bestimmte Produkte gebunden«

Lutz Hering: »Um die Qualität unserer täglichen Arbeit noch weiter zu erhöhen und unsere Mandanten auch zu Themen wie Vermögensübertragung und Unternehmensnachfolge kompetent beraten zu können, habe ich in diesem Jahr die Zertifizierung zum Family Officer durchlaufen.«

Und Sie sind nicht an bestimmte Produkte gebunden?

Lutz Hering: Als unabhängige Vermögensverwalter handeln wir komplett frei von Vertriebsinteressen der Banken und Fondsgesellschaften und sind nicht den Interessen eines übergeordneten Konzerns verpflichtet. Nicht der Verkauf einzelner Produkte steht im Vordergrund, sondern das Erarbeiten einer Strategie, die sich in den Kontext des Gesamtvermögens sinnvoll integriert. Wir haben Zugriff auf das komplette Anlageuniversum und zudem den Vergleich, welches Investment besonders gut ist oder welches zumindest für diesen speziellen Kunden besonders gut geeignet ist. Unsere Unabhängigkeit ist ein großer Mehrwert: Wir bieten unseren Kunden keine standardisierten Lösungen, sondern höchst individuelle, maßgeschneiderte und vor allem gemeinsam erarbeitete Lösungen in der Strukturierung bestehender Vermögenswerte. Dabei verfügen wir über mehr als 20-jährige Erfahrung und Expertise. Zu unserer eigenen Expertise greifen wir bei der Entwicklung von Anlagestrategien zudem selbstverständlich auch auf den Rat von Volkswirten, anlagespezifische Analysen und Studien zurück.

Was garantiert mir, dass ein Vermögensverwalter nicht dennoch eine Provision vereinnahmt?

Marco Rumpf: Zunächst einmal: Nicht jeder, der sich Vermögensverwalter nennt, ist es dem Gesetz nach auch wirklich: Im Kreditwesengesetz (KWG) wird von der sogenannten Finanzportfolioverwaltung gesprochen. Um diese Art der Finanzdienstleistung ausüben zu dürfen, ist eine Erlaubnis durch die Bundesanstalt für Finanzdienstleistungsaufsicht erforderlich. Zugelassene Vermögensverwalter sind aufgrund der hohen rechtlichen und organisatorischen Anforderungen eher selten anzutreffen. Zudem werden diese regelmäßig durch die Dt. Bundesbank beaufsichtigt. In Sachsen und Thüringen gibt es derzeit nur rund zehn Finanzdienstleister mit dieser Zulassung – wir sind einer davon. Nun zum Thema Provision: Diese sind in der Finanzportfolioverwaltung von Rechts wegen komplett untersagt.

Wie kann ich ganz sicher sein, dass Sie mein Vermögen optimal verwalten, sprich: So, dass meine Erwartungshaltung erfüllt wird?

Lutz Hering: Wir investieren nicht ins Blaue hinein. Wichtig ist eine detaillierte Analyse im Vorfeld und das Erarbeiten einer individuellen Lösungsstrategie. Wir nehmen uns Zeit, um zu verstehen, was unsere Mandanten umtreibt, wo sie hinwollen und welche konkrete Aufgabenstellung an das uns anvertraute Vermögen gestellt ist. Mit dem Ziel, das bestehende Vermögen kontinuierlich zu steigern, treffen wir als Vermögensverwalter die Anlageentscheidungen für unsere Kunden. Die Sicherheit, dass wir mit Ihrem Geld bestmöglich umgehen, ist unsere prinzipielle Achtung und das Verantwortungsbewusstsein gegen-über den Vermögenswerten unserer Kunden, und unsere Gewinnbeteiligung: Wir erhalten ein fixes Honorar für unsere Leistungen und eine zusätzliche Erfolgsbeteiligung. Diese ist nach Abzug aller Kosten zum 31. Dezember eines jeden Jahres genau messbar. Insofern liegt es in der Natur der Dinge, dass wir ein klares Interesse daran haben, das Vermögen unserer Kunden zu steigern und versuchen, Kosten bei Banken zu reduzieren und stetige Erfolge zu erzielen.

Und wer garantiert mir die Sicherheit für mein Geld?

Marco Rumpf: Unsere Kunden gewähren uns als Vermögensverwalter ausschließlich eine eingeschränkte Transaktionsvollmacht, die keine Eigentumsveränderung zulässt. Wir dürfen grundsätzlich keine Bartransaktionen und auch keine Überweisungen auf Konten tätigen, die nicht auf den Namen unseres Kunden lauten. Alle Vermögenswerte werden auf Namen und Rechnung des Mandanten bei einer deutschen Bank verwahrt. Zudem haben unsere Kunden absolute Transparenz, denn sie können sich mittels Onlinebanking täglich über die aktuelle Entwicklung ihrer Vermögenswerte informieren. Für zusätzliche Sicherheit sorgt zudem der Ehrenkodex, dem wir uns als Mitglied im Verband der unabhängigen Vermögensverwalter in Deutschland e.V. seit über 20 Jahren freiwillig verpflichtet haben.

Wie läuft die Zusammenarbeit zwischen Kunde und Vermögensverwalter konkret ab?

Thomas Schwarzbach: Wir stimmen zu Beginn der Zusammenarbeit die Anlagestrategie ab. Der Kunde kann selbst entscheiden, wie viel Sicherheit beziehungsweise wie viel Chance seine Anlage bieten soll. Absolute Transparenz bieten wir auch in der Kostenstruktur. Noch vor Abschluss des Verwaltungsvertrages schlüsseln wir bereits alle Kosten detailliert auf – die für unsere Leistung ebenso wie die für alle Finanzprodukte. Das ist quasi wie ein Beipackzettel zum Medikament. In den regelmäßigen Reportings sieht der Kunde ganz genau, was ihn der Verwalter gekostet hat und welches Ergebnis unter dem Strich erzielt wurde.

Und in der Zwischenzeit treffen Sie alle Entscheidungen ganz ohne Zutun Ihrer Kunden, oder bekommen die Mandanten zwischendurch Feedback?

Thomas Kettmann: Wir sind gesetzlich zu regelmäßigen Reportings an die Mandanten verpflichtet – wichtig für uns ist, dass diese mindestens auch zwei Mal jährlich in persönlichen Gesprächen stattfinden. Darüber hinaus sieht der Gesetzgeber vor, dass wir unsere Kunden sofort informieren, sobald sein Vermögen eine vorher definierte Verlustschwelle erreicht, um nötigenfalls Maßnahmen aus einer solchen Entwicklung abzuleiten. Für den Kunden bedeutet die Vermögensverwaltung durch uns, dass er sich auf ein professionelles Vermögensmanagement verlassen kann.

Thomas Schwarzbach: »Noch vor Abschluss des Verwaltungsvertrags schlüsseln wir alle Kosten detailliert auf. Nach einem Jahr sieht der Kunde dann ganz genau, was ihn der Verwalter gekostet hat und was es ihm unter dem Strich an Ergebnis eingebracht hat.«

Thomas Kettmann: »Unser Kunde kann sich entspannt zurücklehnen, denn er weiß, dass er mit uns einen zuverlässigen und loyalen Partner an seiner Seite hat.«

Das bedeutet, Sie stehen regelmäßig im persönlichen Kontakt zu Ihren Mandanten?

Lutz Hering: So ist es. Das macht einen wichtigen Unterschied aus. Jeder Kunde hat einen festen Ansprechpartner. Wir sind regional organisiert, haben Büros in Dresden und Zwickau. Wir alle Vier kommen gebürtig aus Sachsen, leben hier, kennen die Menschen und ihre Wünsche. Wir verstehen die Biografien der Unternehmer der Region und haben für die äußerst heterogenen Anforderungen individuelle Lösungen.

Woran erkenne ich denn als Laie einen guten Vermögensverwalter?

Marco Rumpf: Wir lassen das Ergebnis unserer Arbeit gegen eine sogenannte Benchmark laufen. Das ist quasi eine Vergleichsgröße zur Beurteilung unserer Arbeit als Vermögensverwalter. Zum Beispiel gleichen wir ab, wie die Depots unserer Mandanten im Vergleich zu einem der Anlagestrategie entsprechenden Index abgeschnitten haben – selbstverständlich nach Abzug aller Verwaltungskosten.

Das klingt ja alles richtig gut! Für wen ist denn das Thema Vermögensverwaltung überhaupt relevant? Muss man ein Mindestvermögen in Ihre Verwaltung legen?

Lutz Hering: Viele Vermögensverwalter haben Mindesteinstiegsgrenzen – bei der Berenberg Bank in Hamburg beispielsweise im Millionenbereich. Diese Hürde ist vielen Unternehmern in Sachsen zu hoch. Viele Kunden wollten uns erst einmal mit einem überschaubaren Betrag testen, um zunächst das in uns gesetzte Vertrauen gerechtfertigt zu sehen. Diese lassen durch uns heute durch kontinuierliche Kapitaleinlagen größtenteils ein Vermögen im ein- bis zweistelligen Millionenbereich verwalten.

Zu unseren Mandanten zählen neben vermögenden Privatkunden ebenso mittelständische Unternehmen sowie institutionelle Kunden, Stiftungen, Kammern und Verbände.

Kontakt: DRH Vermögensverwaltung GmbH

Bautzner Straße 132, 01099 Dresden

Newtonstraße 18, 08060 Zwickau

E-Mail info@drh.de, www.drh.de

Interview: Philipp Demankowski